近日罕见一幕发生,我们又一次见证了历史。

5月20日,六大行宣布下调人民币存款利率,最大降幅高达25个基点。其中,活期利率降至0.05%,1年期降至0.95%,3年期1.25%。

终于等到,1年期存款利率跌破1%的转折时刻。这意味着,100万存银行,一年利息已不足1万。

活期存款利率更是已降至0.05%,无限逼近0%!存钱攒利息的时代,逐渐成为过去。

为什么银行不断下调存款利率,难道不需要吸收储户存款了吗?

为什么与此同时,广州、厦门等城市却玩起了数字游戏,“逆势”上调了房贷利率?

种种信号,很不寻常。

1

存款利率为什么越来越低?最直接的原因是,银行已经快顶不住了。

根据六大行财报,2024年末,国有大行纷纷告急:

中国银行个人贷款不良率为0.97%,较上年末上升0.21个百分点;

农业银行个人贷款不良率为1.03%,较上年末上升0.3个百分点;

工商银行个人贷款不良率为1.15%,较上年末上升0.45个百分点。

据财新报道,银行个人不良贷款已经超过万亿,相当于一个佛山市的GDP凭空消失。

同时,由于房价一路走低,银行还不能像以前一样,直接把房子拍卖了来抵债。毫不夸张地说,现在银行只能求着大家别断供了。

对于国家来说,现在更重要的是刺激消费。通过下调LPR,减轻企业贷款负担,减轻居民购房负担,让钱流动起来。

但这样一来,银行就需要再让利,收入会变得更少。

所以,广州、厦门等房地产行情稍好的大城市,就玩起了数字游戏。

在新一期的LPR公布前夕,广州首套房贷款利率从LPR-60个基点调整为LPR-50个基点,即五年期以上首套房贷利率由原来的3%上调到3.1%。

厦门首套利率下限由LPR-50BP调整为LPR-45BP,调整后的首套房贷利率水平由3.1%增至3.15%。

抵消掉LPR下调的基点后,广州、厦门首套房贷利率还能守住3%的生死线。对于银行来说,低于3%,基本就意味着按揭业务可能没有利润甚至亏损。

除了守住利润,银行也在想尽办法减少支出,保住净息差。

2

银行急,国家更急。

去年10月下旬,六大行已对存款利率进行了下调,7个月后,又再次进行了下调,节奏非常紧。

这背后,是居民日渐增长的防御性存款。

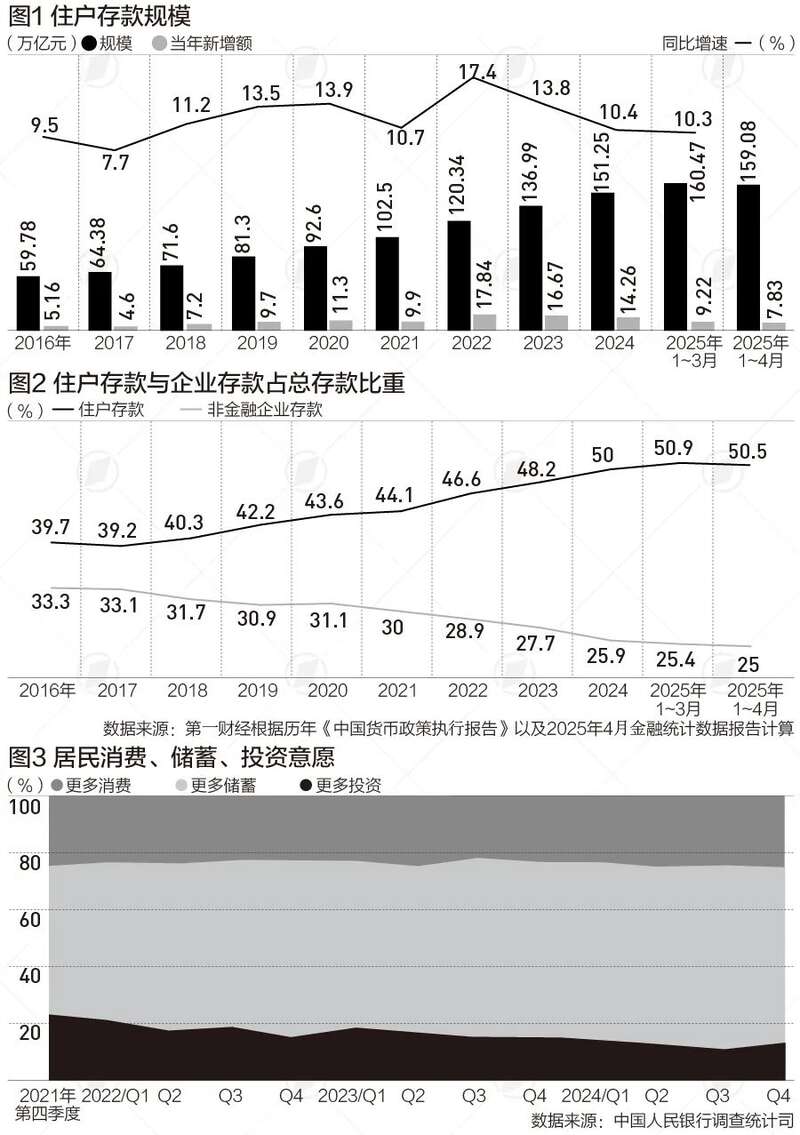

第一财经统计,截至2025年第一季度,人民币存款中的住户存款曾超过160万亿元。这个数据有多庞大?我们可以对比一下几年前的情况。

2016年,住户存款规模仅为59.78万亿元,到2024年已涨至151.25亿元。随着存款规模的增加,住户存款占人民币存款的比重从2016年的39.7%提升到2024年的50%;2025年第一季度这一比重为50.9%。

来源:第一财经

很多老百姓不敢花钱了,导致的结果就是,消费一再低迷。

2025年一季度,GDP增涨5.4%,但CPI却给出了0.1%的降幅,并已连续连续25个月在0%附近波动。

这也意味着,我们已经进入“准通缩”状态,内需不足已经成为经济增长的拖累项。

国家能不急吗?所以,再次对存款利率进行下调,就是希望大家能把“冻结”在银行里的钱拿出来用,让资金“流动”起来。

消费需求低迷,投资端的压力也不小。

自地方化债行动以来,用“借新还旧”的方式,逐渐化解了地方灰犀牛,但每年仍需支付高额的利息。2024年1-12月,地方政府债券支付利息13542亿元。2025年1-4月,地方政府债券支付利息4316亿元。

通过降息,也是为了让地方以更低的成本,延续整个游戏,撬动投资端。

3

在这次“双降息”潮中,呈现出的两个特点,需要特别注意:

第一,1年期和5年期以上LPR双双下降10个基点,虽然整体幅度不大,但却是在房贷利率与银行净息差双双处在谷底的情况下做出的。

这释放了一个信号——未来还可能再降。

第二,本次存款利率下调幅度比贷款利率更大,也为后续的降息留了空间,既保住了银行的净息差,又刺激了消费需求、投资需求,让金融机构让利于实体经济,未来实体经济仍至关重要。

如果内需一直低迷,利率继续下降,会出现0利率或者负利率的情况吗?

参考欧美、日本的经验,0利率、负利率时代是真实存在的。

比如日本,就曾因为国内需求低迷出现了负利率。有人会疑惑,负利率就是去存钱还要给银行倒贴吗?并不是,真正的负利率是,存款利率盖不住货币贬值率,你去银行存一年的钱,你的购买力还下降了。

这就导致了双输的局面,银行给了利息,但是储户却没有赚到钱。

所以,从他国过往经验也可以看出,刺激经济,不能过度依赖货币政策。在低利率的环境中,政府发债的成本会下降、存量债务利息会减少,是有利于财政政策发力的,所以必须配套持续稳定的财政政策。

其次,钱不能只投向直接增加GDP、创造就业的领域,要投资于人、提高老百姓的收入,从源头上减轻大家花钱的顾虑。

对于普通人来说,低利率时代,要改变过往只存钱不投资的习惯了,需要持续改善自己的资产结构。