伊以地缘政治冲突持续升级,美国频频公开释放军事介入信号,黄金地缘政治风险溢价消退异常迅速。德意志银行称,这种异常表现可能是虚假信号。

6月21日,据追风交易台消息,德意志银行最新研报中,自上周以来黄金地缘政治风险溢价的迅速消退,与其历史上对类似地缘政治事件的反应相比显得异常。

在伊以冲突持续升级之际,现货黄金本周却持续下跌,收于3370美元下方,累计跌超1.8%,为三周以来首次下跌。就在冲突爆发的上周,现货黄金大幅拉升,最高逼近3450美元。

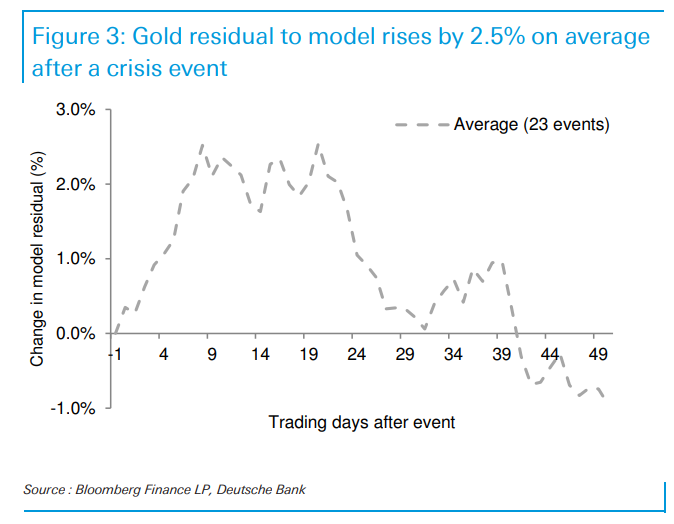

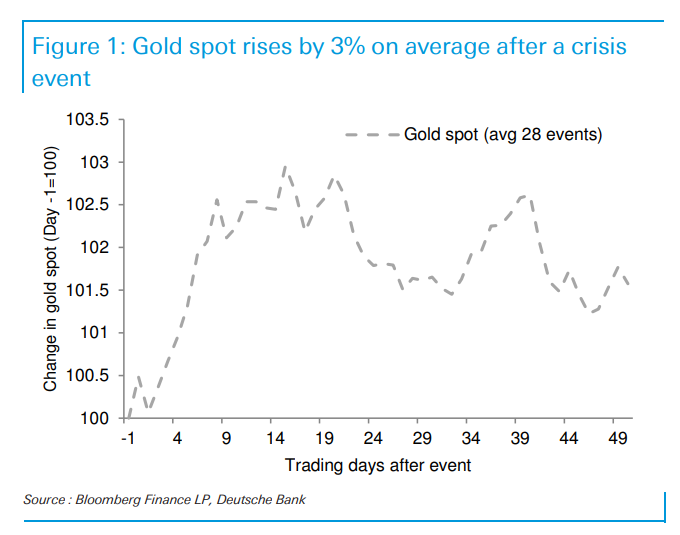

不过,德意志银行称,历史数据表明,黄金的事件风险溢价往往在危机发生后的第8-20个交易日达到峰值,平均涨幅为5.5%(现货价格)和6.3%(模型残差)。该行认为:

考虑到伊以冲突的严重性和美军的实际调动,应为黄金在未来几周内重建风险溢价做好准备。

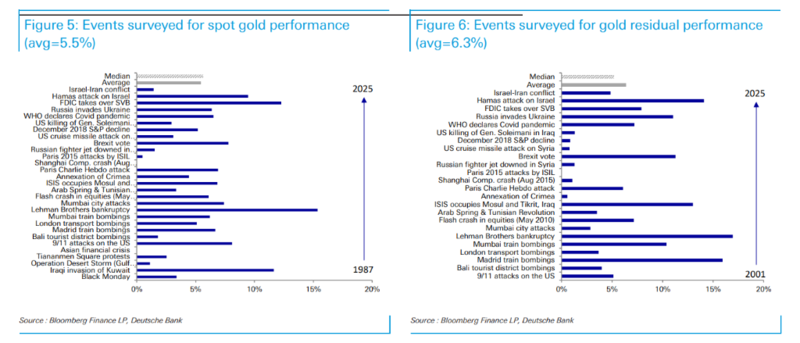

黄金风险溢价消退迅速

德意志银行称,黄金风险溢价迅速消退的表现,也与美国总统自加拿大阿尔伯塔G7峰会提前离开以来,越来越公开地暗示美军可能与以色列联合开展积极行动的信号形成对比。

据华尔街见闻文章援引央视新闻和新华社报道指出,美国总统特朗普20日表示,两周是他给伊朗避免美国军事打击的“最长”期限。美国媒体报道说,这番话暗示,特朗普可能会在不到两周的时间内决定是否空袭伊朗。

当地时间6月19日,美国白宫就伊朗问题表示,美国总统特朗普将在两周内决定是否攻击伊朗。有媒体报道,特朗普认为,有必要让福尔多设施瘫痪,但仍未做最终决定。

在美国公开释放军事介入的信号之际,伊以冲突紧张局势持续,但是黄金却“无动于衷”。对此,德意志银行报告指出:

有观点试图将黄金表现不佳合理化,认为越公开的信号越可能被视为谈判中获取筹码的手段,以及鉴于伊朗防空能力据报已失去,美国现在采取行动并无紧迫性。

但是,这忽略了一个事实:以色列上周的打击意图同样曾被轻视(包括被伊朗当局轻视),而且据报告,美军已有一些非常实际的重新部署,包括4月份B-2轰炸机部署至迭戈加西亚,以及过去一周尼米兹号航母群的调动。

历史数据揭示黄金反应规律

尽管黄金在当前”危机”中的反应令人失望,但历史背景为框定当前事件提供了重要参考。这一背景表明,除非当前冲突通过外交手段解决,否则黄金很可能能够在冲突解决前重建一些风险溢价。

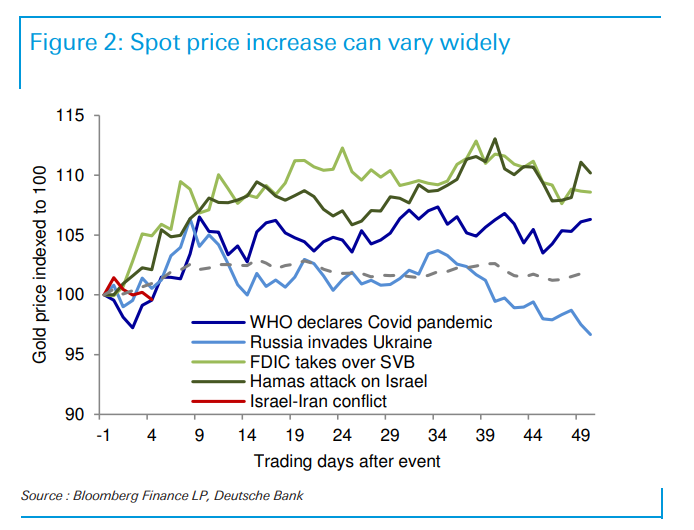

报告称,历史分析显示,在28个危机事件中,黄金现货价格平均上涨3%,但个别事件的变化幅度差异极大。从历史上看,类似哈马斯袭击以色列、俄乌冲突、WHO宣布新冠大流行等重大事件,都曾推动黄金价格显著上涨。

德意志银行从历史数据中得出几个重要观察结果:

1. 时间滞后效应显著:黄金的事件风险溢价可能不会立即反应,而是在事件发生后的第8-20个交易日期间逐渐累积至峰值。

2. 峰值幅度差异巨大:根据事件列表的简单平均值,模型残差上升2.5%,现货价格上升3%。但这掩盖了峰值的时间差异。

注:残差指的是实际观察值与估计值(拟合值)之间的差。“残差”蕴含了有关模型基本假设的重要信息,可以将残差看作误差的观测值。

3. 当前冲突重要性突出:主观而言,以色列与伊朗爆发公开敌对行动构成的事件重要性超过历史清单上的其他一些事件。如果同意这一判断,那么黄金的反应至少应达到简单平均水平,即上涨3%。

4. 考虑时间差异的真实影响:由于峰值时间各异,现货价格5.5%和模型残差6.3%的最大单次反应平均值可能更为重要,而非纵向绘图峰值的3%和2.5%。